Блог им. OlegDubinskiy |обзор: инфляция, нефть, ВВП, рубль, отчеты СОТ - нейтральный (боковик, пила)

- 24 апреля 2021, 18:42

- |

Рост инфляции.

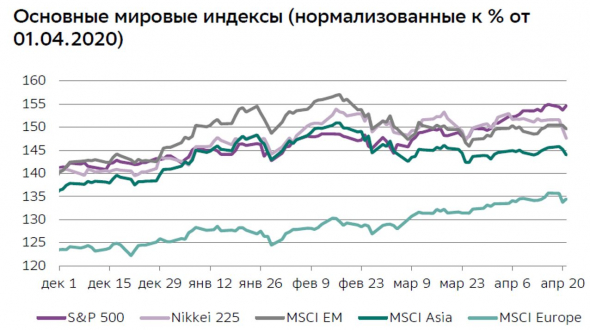

В апреле мировые индексы из роста ушли в боковик.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Блог им. OlegDubinskiy |обзор рынка, утро 15 апреля, продолжаю держать $

- 15 апреля 2021, 07:01

- |

По поводу рубля: думаю, рубль в коридоре 72,5 — 77,5 и в ближайшее время ни отключения от SWIFT, ни санкций на гос. долг не будет:

думаю, Россия и США договорятся по авиакоридору для вывода войск США из Афганистана

(США полностью выводят войска из Афгана): возможно, это будет и единственная договоренность на встрече.

Вчера опять выстуал Пауэлл: ничего нового, старая песня (всё под контролем,... ).

Джером Пауэлл также признал, что американцы консервативны в том, что касается финансов,

привыкли к наличным деньгам и чековым книжкам, и

в ФРС будут учитывать эти особенности, а также роль доллара как основной мировой резервной валюты.

Апрель, ноябрь — статистически лучшие месяцы на рынке.

Новый пакет антироссийских санкций, о которых может быть объявлено в четверг, должен коснуться суверенного долга РФ, сообщила The New York Times со ссылкой на источники.

Думать можно о чём угодно, главное для трейдера — не потерять деньги.

( Читать дальше )

Блог им. OlegDubinskiy |пила: утренний обзор

- 06 апреля 2021, 07:56

- |

Опек+ потихоньку наращивает добычу.

Постепенно, сворачивают QE (Канада свернула, с 1 04 2021г. США ужесточили нормы резервирования).

ЦБ на развивающихся рынках начинают повышать ставки:

цикл роста ставок начался в России, на Украине, в Бразилии, в Турции уже привыкли к запредельным ставкам.

В России с конца весны начинается дивидендный сезон:

акционеры уже в предвкушении див.

Хотя, иногда на дивах акции падают больше суммы див.

Индекс доллара (risk off) с 2021г. пытается расти, пока уровень 93 удержать не удалось.

То, что не удается с 1 раза, иногда удается со 2, 3, 4 или... раза.

Складывается впечатление, что рынки устали расти, но и падать причин нет, тем более в апреле

(апрель и ноябрь, по статистике, лучшие месяцы на фондовом рынке, в основном, рост):

падать не на чем, все спокойно.

Личное мнение:

в апреле будет «пила».

Поживём — увидим и проверим.

С уважением,

Олег.

Блог им. OlegDubinskiy |почему падение быстрее роста на примере фонда archeros

- 04 апреля 2021, 13:24

- |

Семейный фонд держал деривативы на китайские акции, т.е. было серьезное плечо.

Из — за падения китайских акций в марте, снизился коэффициент достаточности собственных средств.

Goldman Sachs, Morgan Stanley, Nomura потребовали внести дополнительные средства в качестве залога, но фонд не смог этого сделать.

Поэтому были ликвидированы позиции на сумму примерно $30 млрд.

Обычная история, но сумма была крупной.

ViacomCBS, Discovery, Baidu и др. упали в моменте среднем около 30%.

ЭТА ИСТОРИЯ ЕЩЕ РАЗ НАПОМИНАЕТ О ВАЖНОСТИ РИСК МЕНЕДЖМЕНТА И О ТОМ,

КАКОЙ ОБВАЛ МОЖЕТ ПРОИЗОЙТИ, ЕСЛИ БУДЕТ ПРИНУДИТЕЛЬНАЯ ПРОДАЖА НА СОТНИ МЛРД. USD.

Чем больше деривативов, тем круче будет обвал !

Сильнее всего падают именно маржинальные активы !!!

ViacomCBS, Discovery, Baidu и др. упали в моменте среднем около 30%.

Представьте, когда происходит margin call сразу у нескольких крупных фондов:

рынок может улететь вниз на десятки процентов.

Самое сильное движение — это именно движение на закрытии маржинальных позиций.

В 2008г. банкротства Bear Stearns и Lehman Brothers привели к обвалу рынка.

Впереди — новые налоги в США, ожидания повышения ставок.

Вероятно, крушение крупных финансовых структур приведет к следующему обвалу на рынках.

Конечно, заранее не известно, что и когда послужит толчком.

В результате, рынки США могут очиститься от плохих долгов и прийти к справедливой по мультипликаторам оценке.

Обзор рынков выложил на youtube.

https://www.youtube.com/watch?v=yAi_Z6vgKtc

С уважением,

Олег.

Блог им. OlegDubinskiy |Рынок перекуплен. И куда дальше?

- 02 апреля 2021, 06:46

- |

«Рынок может оставаться иррациональным дольше, чем Вы можете оставаться платёжеспособным.»

Апрель и ноябрь — лучшие месяцы в году.

«Sell in May and go away» (поговорка).

Европа опять в локдауне.

США в апреле будут обсуждать в Сенате и Конгрессе новые стимулы и новые налоги.

В апреле, думаю, высокая вероятность продолжения роста в США и пила в РФ.

Думаю, формировать среднесрочный портфель на текущих уровнях — это сверх рискованно.

Сижу в купленных по 73р. USD.

Короче, продолжаю ждать.

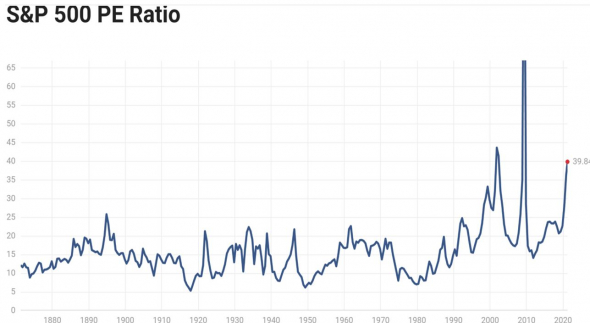

Видимо, долго придётся ждать, пока рынок США придёт на разумные по мультипликаторам значения

Даже для формирования портфеля акций РФ, надо смотреть на США, потому что рынок США определяет направление ч РФ

О том, как буду формировать портфель на коррекции,

выложил ролик на youtube.

https://www.youtube.com/watch?v=0vY5TVovSoM&t=1242s

С уважением,

Олег.

Блог им. OlegDubinskiy |ситуация на рынке, мнение о рубле

- 31 марта 2021, 06:52

- |

Апрель и ноябрь — лучшее время для фондовых индексов.

Но растет индекс доллара, это — опасность для рынка.

Индекс доллара по дневным.

Сейчас на мировых рынках — пила: и не рост, и не падение.

С одной стороны, рынки перекуплены (исторический максимум по индикатору Баффета, P\E S&P500 около 40).

С другой стороны, QE продолжается, з развитых стран QE сворачивает только канада.

Личное мнение:

начинается мировой цикл ужесточения ставок.

- Ужесточение норм резервирования в США. Федеральная резервная система отказалась продлить льготное требование к размеру резервного капитала, действовавшее во время пандемии (SLR). С 1 апреля 2020г. по 31 марта 2021г. ФРС позволила банкам исключить казначейские обязательства и депозиты в банках ФРС из расчета коэффициента кредитного плеча. Действие послабления, в течение которого банки были освобождены от соблюдения нормативных требований SLR (дополнительного коэффициента левериджа) истекает 31 марта/

- Повышение ставок ЦБ развивающихся стран (Россия, Украина, Турция, Бразилия и др.).

- Сворачивание QE Банком Канады.

- Активизация экономической войны США и Китая.

( Читать дальше )

Блог им. OlegDubinskiy |ожидаемое ТОП менеджерами повышение цен на их продукцию за 3 месяца в 3 раза выше текущей официальной инфляции, начало мирового цикла ужесточения ДКП, обзор

- 25 марта 2021, 23:53

- |

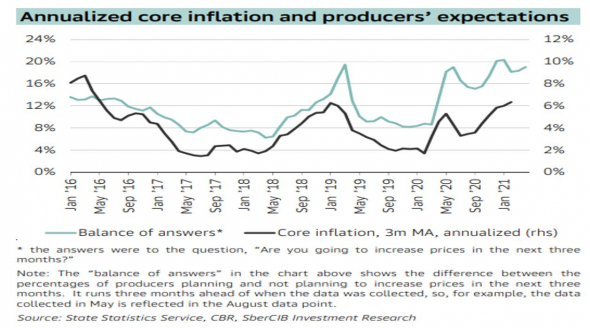

Обратите внимание:

ожидаемое ТОП менеджерами (producers expectations) повышение цен 18%

в 3 раза выше текущего CPI (индекса потребительских цен) в России.

Составляющие CPI РФ (индекс потребительской инфляции).

( Читать дальше )

Блог им. OlegDubinskiy |Джанет Йеллен о росте налогов в США, растет индекс доллара, мнение о рубле, обзор

- 23 марта 2021, 22:55

- |

Усиление налогообложения, в первую очередь в корпоративной сфере,

может потребоваться в США для финансирования планов по восстановлению экономики после пандемии коронавируса.

Об этом сегодня заявила министр финансов Соединенных Штатов Джанет Йеллен

в интервью газете The New York Times.

Отвечая на вопрос о том, следует ли ожидать повышения налога на прирост капитала, Йеллен отметила, что «этот вопрос заслуживает рассмотрения». Также она напомнила об объявленных ранее президентом Джо Байденом планах повысить налог на прибыль до 28% с уровня в 21%, установленного предыдущим главой администрации США.

«Точно не будет введен для лиц, чьи доходы в год составляют не более $400 тыс.».

О введении налога на финансовые транзакции.

«Необходимо сначала тщательно проанализировать возможные результаты такого решения».

Индекс доллара растет на планах демократов увеличить налоги.

Мнение о рынках выложил на youtube.

https://www.youtube.com/watch?v=vqlIv-Po7DY

Держу купленный по 73,0р. USD.

C уважением,

Олег.

Блог им. OlegDubinskiy |Постепенная смена риторики мировых ЦБ, динамика P/E S&P500

- 22 марта 2021, 09:49

- |

В этом посте — 2 слайда.

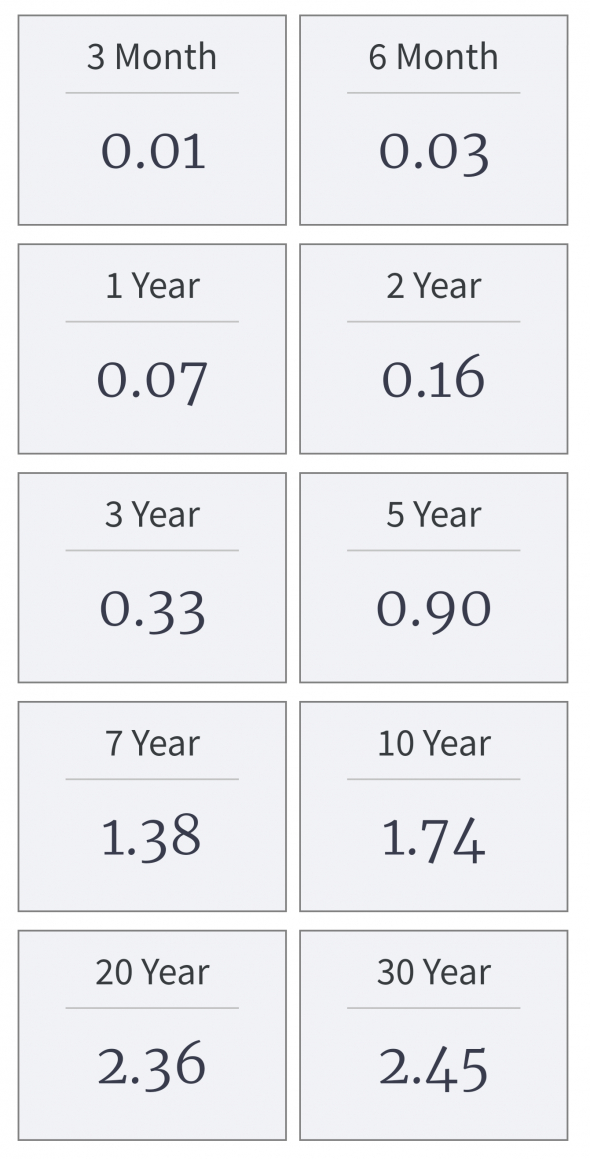

- Ставки US Treasures

- P/E S&P500 (средняя 15, максимум 123, сейчас около 40).

Постепенно настроение мировых ЦБ перестает быть «голубиным»:

ФРС ужесточает нормы резервирования

(SLR до 31 03 2021 и не продлили, это вызвало падение US Treasures),

доходность 30-летних US Treasures в 245 раз выше доходности 3-мес.

US Treasures: эта пропорция не нормальна и наводит на ястребиные мысли.

Ставки

Турция (ставка уже 17%),

Бразилия подняла ставку до 2,75%,

Украина подняла в марте ставку до 6,5%.

Эльвира Сахипзадовна на пресс конференцию

после поднятия ставки ЦБ РФ

одела брошь -ястреб.

Да, в марте -апреле высокая вероятность роста.

Но будьте бдительны.

Вспомнил поговорку

«Sell in May and go away».

Конечно, не факт, что такая логика будет в 2021г.

Но важна бдительность !

Как уже много раз писал,

держу купленные по 73,0р. USD.

Конечно

( Читать дальше )

Блог им. OlegDubinskiy |Bloomberg Commodity Index (BCOM): месяц в коррекции (санкции и коррекция сырья - ложка дегтя для индекса Мосбиржи на фоне мирового позитива), рынок РФ сейчас не широкий

- 21 марта 2021, 12:21

- |

есть такое понятие: широта рынка.

Чем больше компонентов растет, тем рынок сильнее.

Формула расчета товарного рынка Bloomberg.

BCOM по дневным:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс